ثانيا: تنافسية المقاولة في ظل التهرب

يعتبر تشجيع قيام الصناعات الوطنية وتدعيمها في مقدمة الأغراض الاقتصادية التي استعملت الضريبة منذ زمن من اجلها.

وهكذا فقد عملت السلطات العمومية المغربية اقتناعا منها بفعالية النموذج الاقتصادي الحر في تحقيق النمو الاقتصادي والتطور الاجتماعي قد عملت خلال العقد الأخير، ولازالت تعمل على بلورة سياسة للمنافسة سواء على المستوى الاقتصادي أو القانوني تستهدف ضمان قيام منافسة حقيقية نزيهة داخل الاقتصاد وذلك بقصد دفع المقاولة المغربية إلى تطوير نفسها لتكون قادرة على الاضطلاع بدورها الأساسي في تحقيق التنمية[1].

فكما جاء في ديباجة قانون حرية الأسعار والمنافسة انه:” يهدف هذا القانون إلى تحديد الأحكام المطبقة على حرية الأسعار والى تنظيم المنافسة الحرة، وتحدد فيه قواعد حماية المنافسة قصد تنشيط الفعالية الاقتصادية وتحسين رفاهية المستهلكين، ويهدف كذلك إلى ضمان الشفافية والنزاهة في العلاقات التجارية”[2].

لكن أمام عدم المساواة في أداء الضريبة، بحيث هناك من يدفعها، وهناك من يتهرب منها كليا أو جزئيا هو يشكل اختلالا للبنيات التنافسية بين المشروعات الخاصة والعامة.

فعلى سبيل المثال، إذا كان تاجر يتهرب من الضريبة على القيمة المضافة التي تبلغ 20[3]% حيث إنه إذا كان سيبيع جهاز تلفاز ب 5 آلاف درهم بما فيها جميع الرسوم ( TTC) وتهرب من أداء ألف درهم ، فإنه بهذا يمكنه عروض بيعه هذا الجهاز ب 5 آلاف درهم أن يبيعه ب 4.5 ألف درهم ليكون قدر الربح 0.5 آلاف درهم وخفض ثمن الجهاز إلى 4.5 ألف درهم عورض 5 آلاف درهم مما سيجعل هذا الثمن مغريا للمشترين وبالتالي الإقبال على سلعة [4].

ويظهر هذا جليا بحيث إذا كانت المنظومة الضريبية تتضمن ما من شانه أن يضمن نوعا من المساواة بين المقاولات أمام الأعباء الضريبية لخلق انطلاقة شريفة للمنافسة الممكنة، فإن على إدارة الوعاء وإدارة والتحصيل هذه المساواة على أرض الواقع في أوساط جميع المشاريع دون استثناء. حيث لا يمكن لشركة أو مقاولة عموما أن تلتزم بأداءاتها الضريبية سواء على مستوى الصدق في إقراراتها التصريحية أو باحترامها لمواعيد أداءاتها الضريبية أن تكون في وضعية مالية مربحة مقارنة بمثيلة لها تتخذ من التهرب من الضريبة نهجا ، حيث هذه الأخيرة كما يشهد على ذلك المثال المذكور، ستوظف ما تستفيد عن طريق التهرب في تخفيض أثمنة منتوجاتها أو خدماتها ، مما سيفتح عليها أبواب الإقبال من لدن الراغبين في تناول منتوجاتها أوالطالبين لخدماتها

بينما المقاولات المخلصة في الأداء الضريبي ستعرف ركودا في منتوجاتها وبالتالي قلة استثماراتها ، وحتى إن اضطرت إلى تخفيض أثمنة منتوجاتها تعرضت إلى خسارة، وفي كلتا الحالتين تكون خاسرة وبالتالي ستضطر إلى الإغلاق الذي سيكون له انعكاسات، ليس فحسب على صاحبها بل كذلك على عمالها وعائلاتهم ، أي بطالة وتشرد وعلى الخزينة العامة التي سيفوت عليها ما كانت تؤديه المقاولات.

فكما سبق وأشرنا للتهرب أثار جد سلبية على جميع المستويات نجد أيضا أن من بين أهم آثاره النتائج السلبية على الاستثمار ، إذ أن تقلص المداخيل سيؤدي إلى اختلالات في الميزانية العامة [5]. من نتائجها تعديل أسعار الضرائب الذي يرفع العبء الضريبي أو اللجوء إلى المديونية الخارجية التي تنتج تبعية خارجية وتضعف من وسائل تمويل الاقتصاد المغربي عند التسديد ، وربما يتم اللجوء إلى الإصدار النقدي الذي يخلق جوا تضخميا وكل هذه الآثار تخلق اختلالات في ميزان الأداءات وتحد من تنافسية المقاولات.

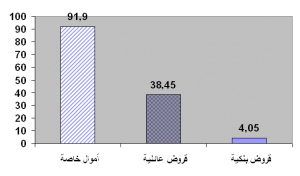

كما أن هناك تفاوت في المشاريع، حيث أن المشاريع الكبرى لها القدرة على توظيف خبراء في مجال الضريبة والمحاسبة الذين يدركون بكل دقة مسالك التهرب الضريبي ، وهذه الإمكانيات لا تتوفر عليها المشاريع الصغرى [6] كما أنه في إحدى الدراسات الميدانية على عينة من المقاولات الصغيرة جدا [7]. ثم استنتاج كون 5 % فقط من هذه العينة تمسك محاسبة وتقدم بالتالي حصيلة من أجل تحديد الوعاء الضريبية كما أن إمكانيات التمويل المؤسساتية ضعيفة جدا بالنسبة لها كما يوضح البيان التالي:

رسم بياني رقم 16: نسبة طرق تمويل المقاولات الصغيرة جدا

المصدر: تركيب اعتمادا على مرجع: امحمد اقزيبر، “موقع الاستثمار…”، م.س، ص: 296.

هذا في خضم التسهيلات المتعددة على مستوى التهرب في إطار النص الجبائي أو الإجراءات الإدارية [8] والتي توجه النشاط الاقتصادي للمقاولات نحو أنشطة غير نافعة للمجتمع لأن الدين يمارسون التهرب لا يبدلون جهودا للتسيير الجيد ولا لتحسين الإنتاج لأنهم عن طريق تقليص لا يخضعون لعبء جبائي قوي يضطرون معه إلى الإبداع ، بل سيجدون في التهرب الوسيلة لتحقيق الأرباح.

بل حتى الإعفاءات التي تحظي بها الشركات عند نشأتها تحرم منها كثير من المقاولات كالمنشآت الحرفية [9] التي يكون إنتاجها حصيلة عمل يدوي أساسا إلا بتخفيض نسبته 17.5 % الضريبة على الشركات مع أن المقاولات الصغيرة والمتوسطة هي الأولى بالإعفاءات الضريبية ، خاصة عند ولادتها ، وهي المقاولات التي أصبحت تلعب دورا أساسيا في دعم اقتصاد الدولة حيث تساهم في الإنتاج الوطني ب 48 % كرقم لمعاملاتها أي بقيمة مضافة وصلت إلى 39 % .

وفي إطار قانون المالية للسنة المالية لسنة 2008، كان من بين التدابير التي جاء بها هدا القانون ودلك في إطار المساعي المبذولة للرفع من تنافسية المقاولات والحيلولة دون تفاقم الضغط الجبائي وتوسيع الوعاء الضريبي.

وفي هدا السياق، يمكن القول بأن أهم تدبير جاء به القانون المالي لسنة 2008 يتعلق بتخفيض سعر الضريبة على الشركات ودلك بغرض تخفيض الضغط الضريبي على الشركات، وقد تم تخفيض هدا السعر إلى 37 %[10] و30 %[11].

ومع إحداث 120.000 مقاولة صغرى ومتوسطة في أفق 2010 سيتم بفضلها خلق 2.400.000 منصب شغل ، غير أن هذه المقاولات وإن كانت بهذه الأهمية فإنها تعرف صعوبات خانقة خاصة الإفلاس.

لاشك أن هذه الوضعية الحرجة التي تعيشها المقاولات الصغرى والمتوسطة خاصة في فترة ميلادها كان من أسبابها اختزال الضريبة في المقاربة المالية وذلك لندرة الإيرادات العامة الراجع لتفشي التهرب الضريبي مماثل دعم الدولة لهذه المقاولات، وهو الدعم الذي كان لزاما على الدولة أن يكون من أولى أولويات سياستها الاقتصادية.

كما نشير إلى انه، ووعيا من المشرع المغربي بأنه لايمكن ضمان منافسة حقيقية بين الفاعلين الاقتصاديين إلا باتخاذ بعض الإجراءات، اوجب إصدار فاتورة عن كل شراء لسلع أو منتجات أو عن تقديم كل خدمة فيما بين المهنيين[12]، وهذا الالتزام يسمح أيضا بتسهيل المراقبة الجبائية ويمكن التأكد من حدود البيع بخسارة الممنوح في بعض الحالات.

انطلاقا من كل ما تقدم ، سوف لن نكون إلا أمام مناخ اقتصادي غير ملائم يصعب معه ضبط والتحكم في قواعد المنافسة في ظل الظاهرة التهرب، مناخ سيؤثر لا محالة على لعبة المنافسة الشريفة ضد مقاولات سليمة اقتصاديا ونافعة اجتماعيا. فالتهرب يضر بالمنافسة بين الوحدات الاقتصادية المختلفة، لان الممول الذي يتمكن من عدم دفع الضريبة يوجد في وضع أفضل اقتصاديا من ذلك الذي يدفعها.

فالقضاء على التهرب من شأنه أن يوفر في أوساط المشاريع معاملة ضريبية مماثلة لمختلف الأنشطة والملزمين عندما تتماثل ظروفهم الاقتصادية إضافة إلى أن توزيع العبء الضريبي قانونا وتطبيقا بين فئات المكلفين المختلفة يشجع على الإخلاص في الضريبة.

الفقرة الأولى: التهرب والبنيات التنافسية

المطلب الثاني: التهرب الضريبي وآثاره على الاستثمار

المبحث الأول: آثار التهرب على السياسة الاقتصادية

الفصل الثاني: التهرب الضريبي والفعالية الاقتصادية

إشكالية التهرب في القانون الضريبي

______________________________________

[1] – فؤاد معلال، “ضوابط المنافسة وفق احكام القانون التجاري المغربي الجدي”، مجلة القانون والاقتصاد، العدد 19، 2002، ص: 87.

[2] – انظر ديباجة القانون رقم 99. 06 المتعلق بحرية الأسعار والمنافسة.

[3] – انظر المادة 98 من المدونة العامة للضرائب للسنة المالية 2009 ، 20 % كسعر عادي

[4] – هذا المثال مقتبس من مرجع: أحمد حليبة ،التهرب الضريبي وانعكاساته… ، م س ، ص 136

[5] – امحمد اقزيبر ، “موقع الاستثمار داخل السياسة الجبائية بالمغرب من خلال مكونات الإصلاح الجبائي العام”، اطروحة لنيل دكتوراه الدولة في العلوم السياسية، جامعة الحسن الثاني كلية العلوم القانونية والاقتصادية والاجتماعية ، الدار البيضاء ، 1998- 1999 ص 313.

[6] – أحمد حليبة، “التهرب الضريبي، وانعكساته..”.، م س ، ص: 136.

[7] – امحمد اقزيبر، “موقع الاستثمار….” ، م.س، ص 296. وللإشارة فقد شملت الدراسة حوالي 650 مقاولة تشغل أقل من 10 مستخدمين.

[8] – امحمد اقزيبر ،”الضريبة على الشركات بين تشجيع الاستثمار ومبدأ العدالة الضريبية “، م س ، ص: 157.

[9] – تستفيد من الفرض المؤقت للضريبة بسعر مخفض ، قدره 17.5 % طوال 5 سنوات المحاسبية الأولى المتالية الموالية لتاريخ الشروع في استغلالها ، وذلك حسب المادة 19 من ج المدونة العامة للضرائب.

[10] – بالنسبة لمؤسسات الائتمان والهيئات المعتبرة في حكمها وبنك المغرب وصندوق الإيداع والتدبير وشركات التامين وإعادة التامين.

[11] – بالنسبة للشركات الأخرى ، نفس المقتضيات تنص عليها المادة 19 من المدونة العامة للضرائب للسنة المالية 2009.

[12] – المادة 51 من القانون رقم: 99 – 06 المتعلق بقانون حرية الاسعار والمنافسة.لسنة 2000.